Accepter la disruption

Géographie de la technologie – rivalités, fragmentation et démondialisation ?

Si la pandémie de Covid-19 a révélé la vulnérabilité potentielle des chaînes d’approvisionnement internationales, de nombreuses entreprises avaient déjà commencé à évaluer leur dépendance à l’égard de certains pays et régions avant même ce choc sans précédent pour l’économie mondiale. De fait, la montée des tensions commerciales sino-américaines, la pandémie et la guerre en Ukraine ont profondément reconfiguré le commerce international, une tendance vouée à se poursuivre, car l’incertitude géopolitique – l’un des principaux moteurs de cette évolution – ne semble pas devoir s’atténuer de sitôt. C’est pourquoi la délocalisation proche, la relocalisation et la « Chine + 1 » sont des thèmes de plus en plus prégnants.

Un autre facteur clé, inextricablement lié aux enjeux géopolitiques, est la rivalité croissante entre les États-Unis et la Chine dans le secteur technologique. Si les conflits autour de la production de semiconducteurs en sont la manifestation la plus évidente, le développement de nouveaux logiciels – exploitant les avancées récentes en matière d’intelligence artificielle (IA), par exemple – et le leadership dans l’établissement de normes mondiales suscitent eux aussi une concurrence acharnée. Les entreprises technologiques étant particulièrement exposées aux ruptures d’approvisionnement imprévues, une réorganisation d’ampleur se profile dans ce secteur où les entreprises cherchent à minimiser l’effet des chocs potentiels, tandis que les gouvernements s’efforcent de défendre les intérêts nationaux. Nous estimons que ce processus favorisera l’émergence d’« hémisphères technologiques » rivaux, les principales grandes puissances entrant en compétition pour attirer les membres émergents du Sud global dans leurs orbites respectives.

Si l’impact de ces changements se fera surtout sentir aux États-Unis et en Chine, il aura naturellement des répercussions sur l’économie mondiale. Essentiels pour divers marchés prometteurs en pleine croissance, tels que l’IA et les véhicules électriques (VE), le développement et la fabrication de semiconducteurs jouent également un rôle clé dans la défense des intérêts de sécurité nationale.

Le secteur technologique taïwanais, en particulier le segment des semiconducteurs, est ainsi devenu central dans la rivalité qui oppose les États-Unis et la Chine. Tandis que le groupe Taiwan Semiconductor Manufacturing Co (TSMC) domine la production de nombreux types de puces essentielles à des utilisations civiles et autres, Taïwan se trouve de facto au cœur d’une rivalité de plus en plus tendue.

L’évolution de la géographie de la technologie sera donc scrutée attentivement, tant par les investisseurs que par les autres acteurs du marché.

États-Unis : le leader historique

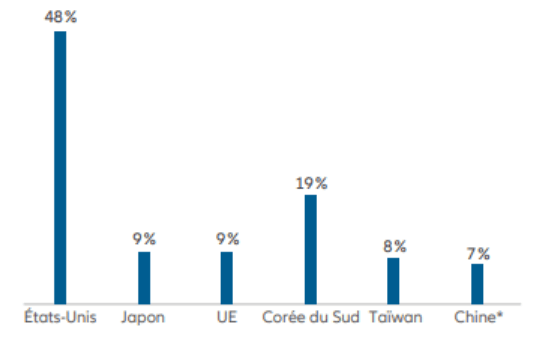

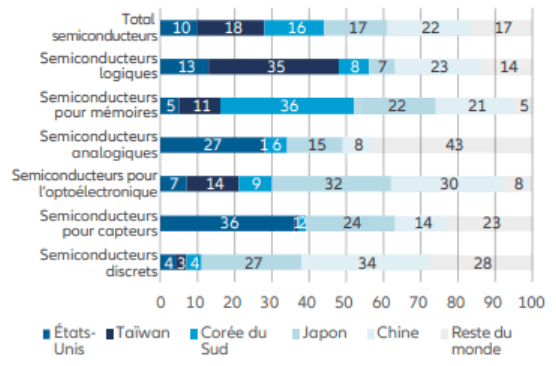

Comme le montrent les deux graphiques ci-dessous, les États-Unis se trouvent dans une position délicate : premiers consommateurs de semiconducteurs au monde, ils disposent pourtant d’une capacité de production limitée par rapport à leurs concurrents.

Graphique 1 : Demande de semiconducteurs

* Les données de 2022 pour le marché chinois étant incomplètes, les pourcentages de parts de marché reposent sur les données de 2021. Source : AllianzGI, Nov 2023

Graphique 2 : Capacité de fabrication de plaquettes par site de production et par type de puce, 2020

Source : CRS, données issues du rapport World Fab Forecast de SEMI, novembre 2020.

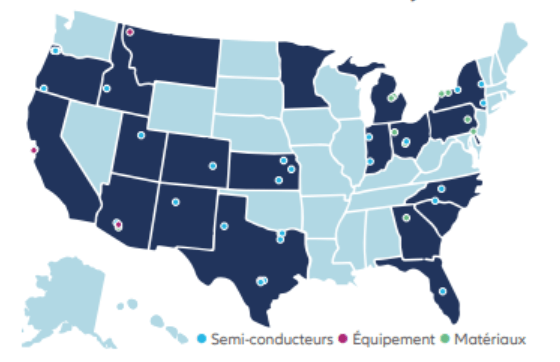

Le vote en 2022 du CHIPS and Science Act, visant à doper le développement et la fabrication de semiconducteurs aux États-Unis par le biais de subventions, de crédits d’impôt et de fonds de recherche, a marqué un véritable tournant dans le réalignement en cours. En effet, la période entourant l’adoption de cette législation a vu l’annonce de nombreux investissements massifs dans le secteur à travers les États-Unis.

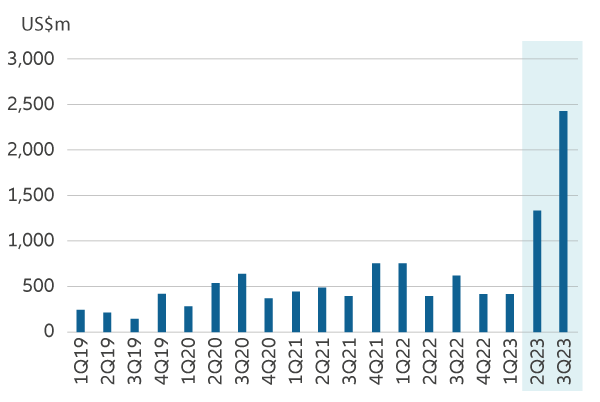

Graphique 3 : Le CHIPS Act en action

Source: AllianzGI, Nov 2023

Parallèlement, le Département du Commerce des États-Unis a introduit des contrôles à l‘exportation sur les puces d’IA de pointe, contrôles récemment renforcés afin de lutter contre les tentatives de contournement.

Malgré ce positionnement et un discours ferme, les États-Unis restent confrontés à un dilemme épineux : des acteurs de premier plan tels que NVIDIA et Texas Instruments tirent plus de 20 % de leurs revenus de la Chine, dont le marché reste un moteur de croissance important pour nombre d’entreprises américaines du secteur. Or, les freins à l’exportation vers la Chine accéléreront le remplacement des composants fabriqués aux États-Unis dans les produits chinois, ce qui nuira à certains acteurs américains tout en favorisant les intérêts stratégiques de l‘Empire du Milieu. En outre, le parti pris apparent du gouvernement fédéral contre les géants de la technologie – plusieurs des « Sept Magnifiques » sont actuellement visés par des procès pour pratiques anticoncurrentielles – est globalement jugé pénalisant.

En dehors des semiconducteurs et du matériel informatique, la bataille pour la domination technologique touche divers domaines. Les groupes technologiques chinois séduisent les consommateurs occidentaux avec des produits tels que TikTok et Temu, tandis que les constructeurs chinois de véhicules électriques s’efforcent de gagner des parts de marché en Europe et aux États-Unis. Autrement dit, si les semiconducteurs sont le principal moteur du réalignement en cours, la rivalité à l‘œuvre s‘étend au-delà du seul secteur technologique.

Malgré la concurrence croissante de la Chine et d‘autres pays, les États-Unis restent leaders dans de nombreux secteurs clés, de sorte que leur prédominance ne doit pas être sous-estimée et pourrait perdurer un certain temps.

Chine : le challenger

En Chine, les appels à l‘autosuffisance ne sont pas nouveaux, mais ils ont souvent été perçus comme des slogans creux : comment attendre des entreprises chinoises qu‘elles privilégient les composants domestiques sans y être vraiment incitées, financièrement ou autre, alors qu‘elles affrontent les mêmes pressions concurrentielles que leurs homologues étrangères ? Cependant, en raison de considérations nationales incluant les mesures prises par les États-Unis pour restreindre l‘accès à leur propre production, les autorités ont engagé d’importants efforts visant l‘autosuffisance dans plusieurs domaines.

Ce changement de cap offre aux fabricants de composants chinois des opportunités de pénétrer le marché intérieur moyen et haut de gamme, tout en développant leurs produits et leur savoir-faire. Un géant technologique réputé illustre ce paradigme d‘innovation accélérée : l‘entreprise concernée a récemment lancé un smartphone 5G intégrant en grande partie des composants locaux – y compris un processeur mobile 5G dont la fabrication serait apparemment impossible en vertu des dernières restrictions imposées par les autorités américaines.

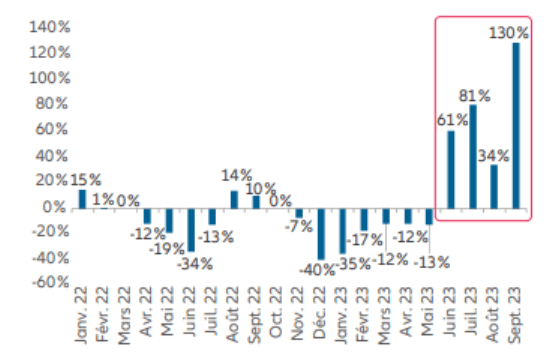

S‘il est admis que la Chine demeure à la traîne par rapport à certains de ses pairs à l‘étranger, on observe depuis peu des améliorations notables dans la compétitivité des équipements pour semiconducteurs produits dans le pays, certains fabricants gagnant même des parts de marché parmi leurs clients étrangers. De fait, les derniers chiffres relatifs aux douanes suggèrent que la Chine a accéléré l‘importation d‘équipements de fabrication de plaquettes au cours des derniers mois.

Graphique 4 : Balance commerciale des équipements de production de semiconducteurs

Source : UBS, mai 2023.

Graphique 5 : Importations chinoises d’équipements de fabrication de plaquettes

Source : UBS, mai 2023.

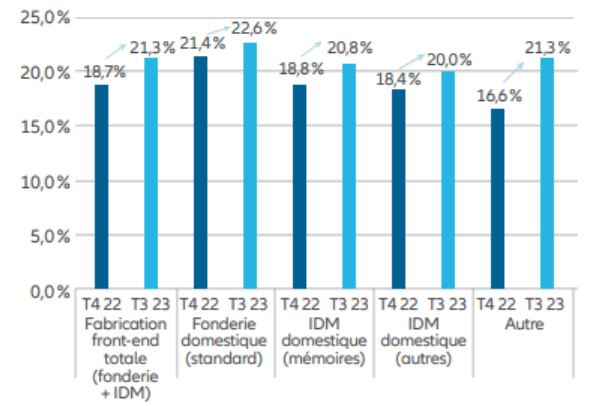

En outre, chacun sait que la Chine ne ménage pas ses efforts pour développer ses propres équipements pour l’ultraviolet profond, alors qu’elle dépend actuellement d’importations en provenance des Pays-Bas. Selon une enquête récente menée par UBS auprès de 75 professionnels du secteur chinois des semiconducteurs, le taux moyen de localisation ne cesse de progresser dans les lignes de production existantes (ou en développement).

Graphique 6 : Taux de localisation dans la production des semiconducteurs

Source : UBS, mai 2023.

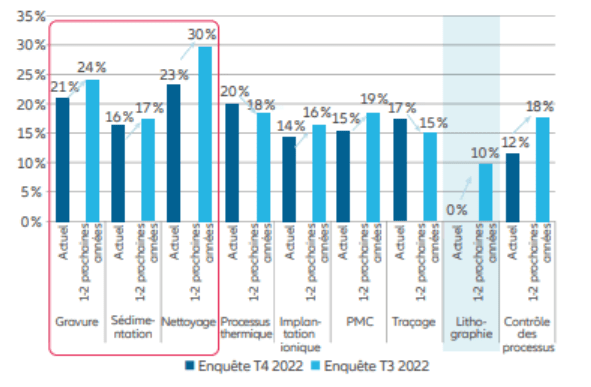

Graphique 7 : Taux de localisation dans la production des semiconducteurs

Source : UBS, mai 2023.

Pour la majorité des répondants, le taux de localisation des équipements de fabrication de plaquettes en Chine continuera d’augmenter dans l’année ou les deux ans à venir. Selon nous, cette expansion de la capacité de production nationale pourrait de fait se poursuivre au cours des cinq à dix prochaines années.

La Chine développe également ses propres capacités dans le secteur des logiciels. Cette tendance est renforcée par le « Xinchuang », un terme qui désigne la localisation encouragée par le gouvernement, qui vise à assurer le contrôle de la sécurité globale des systèmes et à promouvoir des entreprises informatiques nationales capables de soutenir la concurrence technique. Alors que ce mouvement de localisation est en cours depuis un certain temps, nous constatons que le marché des logiciels tels que les applications de bureau, les ERP1 et les logiciels industriels spécifiques moins complexes (MES2 et DCS3 p. ex.) atteint désormais un taux de localisation relativement élevé. Mais des efforts supplémentaires devront être déployés pour combler le fossé technologique en matière de logiciels industriels plus complexes.

Graphique 8 : Parts de marché de certains segments du secteur des logiciels

Source : Gartner ; Huanon ; CCID ; Estimations et analyses de Bernstein Estimation des coûts – La part du marché intérieur est estimée à partir des données de Glodon

Qu’en est-il du reste du monde ?

Si l’Europe offre des perspectives attrayantes après l’adoption par l’UE de son propre « Chips Act », le principal centre technologique en dehors des États-Unis et de la Chine – notamment pour la production de semiconducteurs – est Taïwan. Outre le rôle crucial des puces TSCM, les fabricants américains commencent à déplacer une partie de leurs chaînes d’approvisionnement de la Chine vers Taïwan et d’autres sites d’Asie du Sud-Est tels que la Malaisie, le Vietnam, la Thaïlande et l’Inde.

Alors que l’économie mondiale entre manifestement dans une phase de reconfiguration sous l’impulsion des évolutions technologiques et géopolitiques, nous pensons que les secteurs technologiques et connexes sont susceptibles d’être les plus touchés par la métamorphose des chaînes d’approvisionnement. En présence de deux leaders technologiques et de nombreuses économies émergentes, la concurrence sera féroce pour nouer des partenariats commerciaux avec les futures puissances du Sud global. Tandis que le monde se tournera de plus en plus vers deux leaders technologiques, les investisseurs devraient faire de même : dans un avenir prévisible, la qualité et la croissance se trouveront sur les deux continents et la composition des portefeuilles devrait continuer à refléter cette réalité.