Infrastruktur neu denken

Private Markets für alle? It’s not easy to be “evergreen”

Das letzte Jahrzehnt war ein spannendes für Private Markets. Einst eine klassische Domäne institutioneller Investoren, die häufig in geschlossenen Fonds mit einem sehr langfristigen Anlagehorizont investiert waren, hat sich die Assetklasse gewandelt.

Evergreen Fonds – aber für wen?

Private Markets wurden als geschlossene Fonds über Feeder-Strukturen schon seit langer Zeit von manchen Banken und Wealth Manager bei ihren wohlhabenden Privatkunden, die sich als professionell oder semiprofessionell einstufen lassen konnten, vertrieben. Mit der Zeit hat sich der Fokus der Wealth Manager und der Anbieter aber zunehmend in Richtung sogenannter „semi-liquiden“ oder „Evergreen“ Fonds verlagert. Die Definition ist nicht immer ganz einheitlich, jedoch lässt sich festhalten, dass Evergreen Fonds typischerweise in regelmäßigen Zeitabständen Anlegerzuflüsse aufnehmen und – unter gewissen Bedingungen – regelmäßig Rücknahmen zulassen. Die Anzahl der semi-liquiden Produkte hat sich dabei in den letzten fünf Jahren auf 520 Fonds per Ende 2023 fast verdoppelt. Da nicht alle Fonds ihre Volumina offengelegt haben, kann man von einem Marktvolumen von mindestens 350 Mrd. USD ausgehen.2

Doch der Evergreen Markt ist längst nicht nur für Wealth Manager interessant. Erst vor kurzem hat das BAI einen Leitfaden zu Private Markets Evergreen-Fonds veröffentlicht und institutionelle Anleger dazu befragt.

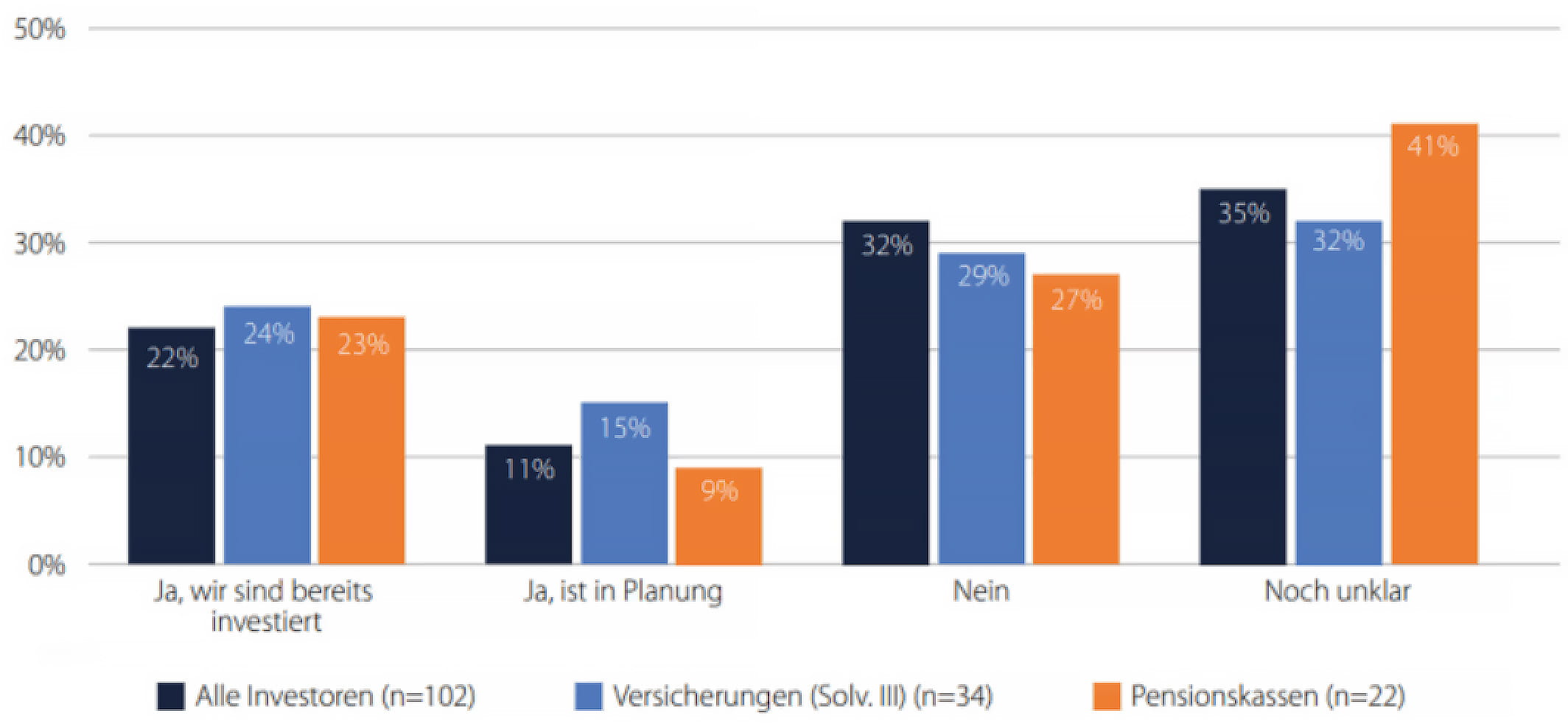

Offene Core Infrastruktur Fonds waren schon lange im institutionellen Bereich gängig, jedoch eröffnen die jüngsten Marktentwicklungen viel mehr Möglichkeiten über alle Anlageklassen hinweg. Wobei knapp ein Drittel eine Investition derzeit ausschließt, sind sich viele Institutionelle noch unsicher, ob Evergreen Fonds für sie in Frage kommen wie beispielsweise 41% der befragten Pensionskassen ist. Generell gilt, ist, dass das Interesse an entsprechenden Fonds zunimmt und entsprechend von vielen Asset Managern aufgenommen wird.3

BAI Investor Survey: Planen Sie mittelfristig Private Markets Investment über Evergreen / semi-liquide Fonds?

Quelle: BAI, BAI-Umfrage unter deutschen institutionellen Investoren im Spätsommer 2024.

Im Fokus der Evergreen Fonds Anbieter sind aber nicht nur als professionell eingestufte Anleger. Die ELTIF 2.0- Verordnung hat das Private Markets-Vehikel für alle Anlegertypen, inklusive Retail Investoren, einfacher investierbar gemacht. Das erheblich gestiegene Produktangebot, verbunden mit Hoffnungen auf hohes Wachstum, auf Anbieterseite ist das Resultat. Man kann davon ausgehen, dass durch das zunehmende Engagement von Privatinvestoren in ELTIFs die Transparenz des Marktes mittel- bis langfristig steigen wird, z.B. durch öffentlich zugängliche Reportings und Performance-Vergleiche auf diversen Plattformen. Dies sollte langfristig den Wettbewerb schärfen und das Angebot für Anleger verbessern.

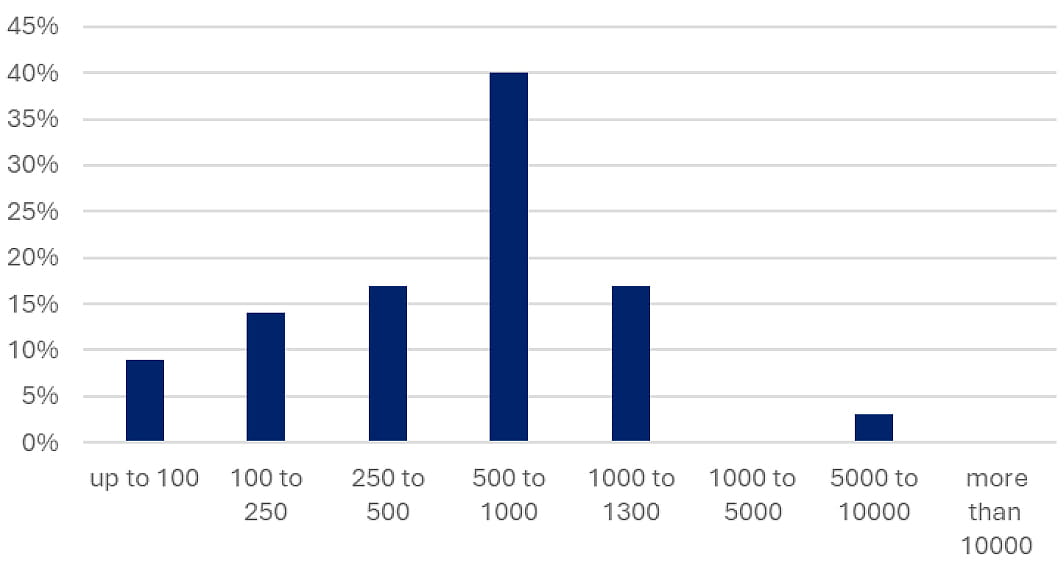

Expected company's ELTIF assets growth in Europe in millions of EURO by the end of 2027

Quelle: Scope Fund Analysis, 2025

Infrastruktur im Fokus

Ob geschlossene oder Evergreen Strukturen – ein interessanter und stetig wachsender Bereich in Private Markets ist die Anlageklasse Infrastruktur – mit gutem Grund. Der Bedarf an privatem Kapital ist sehr groß. Laut einer Studie der Global Infrastructure Investor Association waren im Jahr 2023 weltweit nur 38% der Befragten mit der ihnen zur Verfügung stehenden Infrastruktur zufrieden4. Einige Experten sagen, dass bis zu 70% der Infrastruktur des Jahres 2050 heute noch nicht existiert5. Die Entwicklung von neuer Infrastruktur ist entscheidend für die Zukunftsfähigkeit Europas. Die Dekarbonisierung vieler Industrien, die Sicherung der Energieversorgung und die digitale Teilhabe der Bevölkerung können nicht warten. Und ein breiterer Teil der Bevölkerung kann z.B. mit dem ELTIF selbst dazu beitragen. Gleichzeitig trifft der hohe Investitionsbedarf der Gesellschaft auf Renditechancen für Investoren.

So betonte auch Friedrich Merz in einer Rede vom 12. Oktober: „Auf den deutschen Konten, Sparkonten und laufenden Girokonten liegen 2,8 Billionen Euro. Stellen Sie sich einen kurzen Augenblick vor, wir wären in der Lage, davon nur 10 Prozent zu mobilisieren – mit einem vernünftigen Zinssatz, für die öffentliche Infrastruktur in Deutschland.“6

Auch für institutionelle Anleger tut sich einiges, um Infrastrukturinvestitionen zu erleichtern. So hatte im Februar 2025 das Bundesministerium der Finanzen wichtige Neuerungen in der Anlageverordnung (AnlV) umgesetzt7. Zentral ist dabei eine neue Infrastrukturquote, die es regulierten Investoren erlaubt, bis zu 5% ihres Sicherungsvermögens gesondert in Infrastrukturprojekte zu investieren. Dadurch sollen mehr Anreize geschaffen werden, um mehr privates Kapital in Infrastrukturprojekte fließen zu lassen und den Spielraum für direkte und indirekte Anlagen zu vergrößern. Es bleibt abzuwarten, ob dies zukünftig auch zu mehr Anlagen in Evergreen-Strukturen führen wird.

Einen weiteren großen Schub für den Sektor wird das lang diskutierte Sondervermögen in Höhe von 500 Milliarden Euro bringen. Mit einem der größten Investitionen in die Infrastruktur Deutschlands nach dem Krieg sollen viele dringend benötigten Projekte von Straße bis Schiene, von Bildung bis Energiewende und Klimaschutz angegangen werden.

ELTIF - Chancen und Risiken

Der ELTIF bietet ein reguliertes Rahmenwerk, mit dem Anleger Geld in Unternehmen und Projekte investieren können, die langfristiges Kapital benötigen. Dabei reichen die langfristigen Investitionsmöglichkeiten von nicht börsengelisteten Unternehmens-Beteiligungen über bilateralen Darlehen bis hin zu Infrastrukturprojekten und Immobilienentwicklungsprojekten Durch den ELTIF erhält eine sehr breite Anlegerschaft Zugang zu illiquiden Investments, die bisher nicht oder kaum für sie investierbar waren, und dadurch Zugang zu Illiquiditätsund Komplexitätsprämien. Wenn es sich um reale Werte, wie z.B. Infrastruktur handelt, ist zudem ein gewisser Inflationsschutz gegeben.

Das Interesse an ELTIFs beruht auf ihrem Potenzial auf ein attraktives Risiko-Rendite-Profil, das eine reduzierte Korrelation mit den Aktien- und Anleihemärkten aufweist, während sie gleichzeitig das Wirtschaftswachstum fördern. Für Privatkunden bietet das Investment Vehikel ELTIF somit die Chance eines langfristigen Vermögensaufbaus sowie die Möglichkeit das eigene Portfolio zu diversifizieren.

Investitionen in Private Markets sind aber auch mit gewissen Risiken verbunden: Illiquide Investments sind mit einer langfristigen Kapitalbindung verbunden. SemiLiquidität darf also nicht wörtlich verstanden werden. Anleger sollten die Höhe der Allokation an den eigenen Vermögensplänen anpassen mit der Erwartung, dass man die Anlage bspw. die nächsten ca. 10 Jahre nicht veräußert, auch wenn eine Veräußerung unter Umständen möglich wäre. Hinzu kommen Assetklassenspezifische Risiken, wie beispielsweise Projektentwicklungsrisiken oder regulatorische Risiken bei Real Assets. Ebenso wie bei liquiden Anlagen, ist eine hohe Diversifikation wichtig, um nicht zu hohe Konzentrationsrisiken einzugehen. Dabei sollte man die Anzahl der unterliegenden Investments in einem ELTIF berücksichtigen bei der Entscheidung in welchen ELTIFs oder in wie vielen man investiert.

Insbesondere ein solides Liquiditätsmanagement, der den Zusammenhang zwischen Dealflow und Langfristigkeit der Investments auf der einen Seite und Kunden-In- und -Outflows auf der anderen Seite in Einklang bringt sind ein Schlüsselbereich für das Management von Evergreen Fonds. Denn dies muss sowohl intern modelliert und zwischen Portfoliomanagement und Risikomanagement abgestimmt werden, als auch extern mit der Regulierungsbehörde besprochen werden. Robuste Systeme und Prozesse sind nötig, um einen reibungslosen Betrieb des ELTIF zu gewährleisten. Ein wichtiges Erfolgskriterium für den ELTIF ist der sorgfältige Umgang mit diesen Herausforderungen.

Denn von entscheidender Bedeutung ist, Anleger und Vertriebsstellenüber die Vorteile und Risiken von Investitionen in ELTIFs aufzuklären. Dies setzt insbesondere die Bereitstellung klarer und transparenter Informationen sowie Beratung voraus, um Anlegern zu helfen, fundierte Entscheidungen zu treffen.

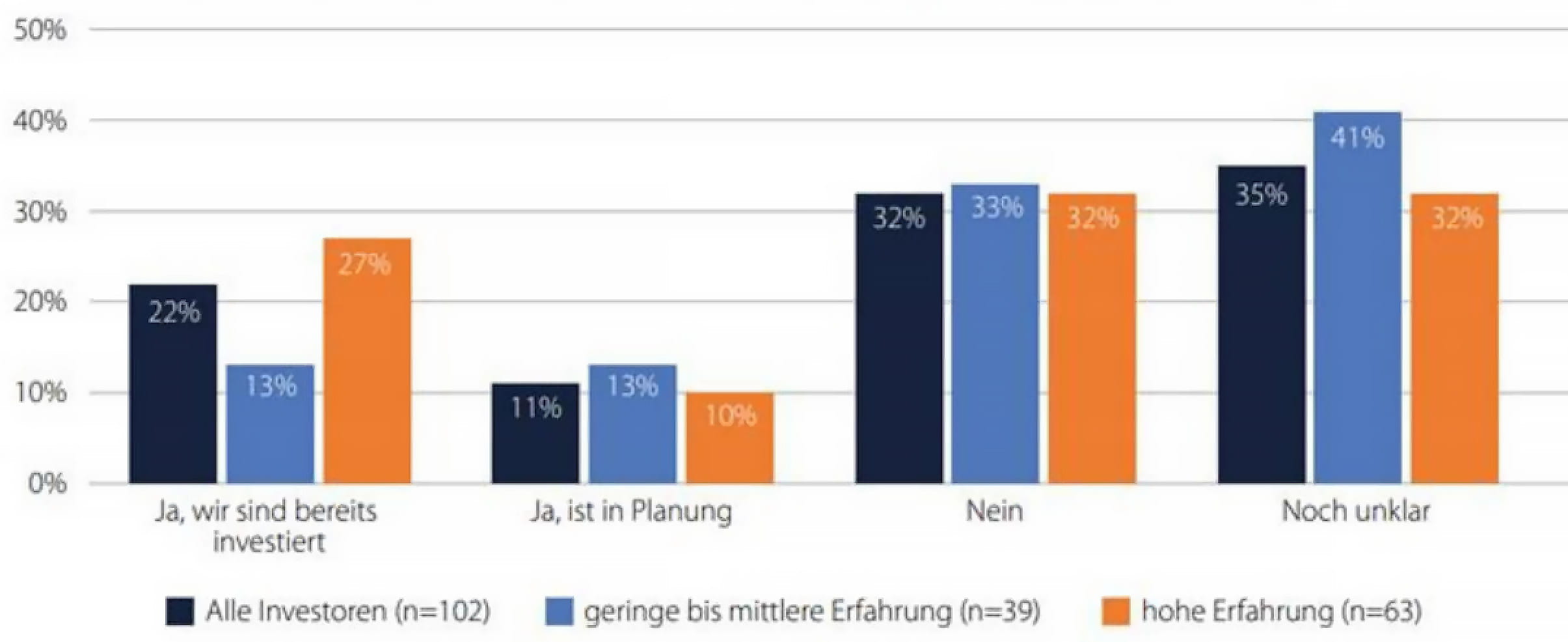

BAI Investor Survey: Planen Sie mittelfristig Private Markets Investment über Evergreen / semi-liquide Fonds?

Quelle: BAI, BAIUmfrage unter deutschen institutionellen Investoren im Spätsommer 2024.

Erfahrung entscheidend für Evergreens

Je erfahrener, desto eher ein Evergreen-Engagement? Wie die BAI-Survey zeigt, sind von den institutionellen Anlegern, die über viel Erfahrung in Bezug auf alternative Anlagen verfügen, 37% bereits in Evergreen/semi-liquide Fonds investiert bzw. planen eine Anlage. Gründe dafür gibt es einige. Vorteile in der Liquiditätssteuerung und zeitliche Flexibilität sind für die meisten befragten institutionellen Anleger die Hauptgründe für ein Investment in semiliquide/Evergreen-Private Markets Fonds laut BAIUmfrage. Entgegen der Vermutung, dass „semi-liquide“ Produkte illiquide Investments liquide machen, geht es bei diesen Lösungen um einen effizienteren und bequemeren Zugang zu Investitionen im Bereich Private Markets:

- So gibt es beispielsweise keine Kapitalabrufe (Capital Calls), die der Anleger zeitnah bedienen und bis dahin rentierlich anlegen muss. Die J-Curve Mitigierung, d.h. die Verringerung der negativen Renditen, die tendenziell am Anfang einer Investmentperiode entstehen können, wird damit zur Aufgabe des Managers.

- In vielen Fällen besteht ab dem ersten Tag ein (fast) voll in Private Markets investiertes Portfolio.

- Hierbei ist wichtig, dass der Portfolio Manager die passenden Tools einsetzt, um die J-Curve erfolgreich zu managen: bei illiquiden Investments bedeutet das die Priorisierung von Sekundärmarkttransaktionen (Secondaries) oder Co-Investments (bei denen man an der Seite eines Fonds ein Investment tätigt) am Anfang der Investmentperiode oder der Einsatz der eigenen Bilanz (z.B. im Rahmen von Warehouse-Lösungen). Hier wird dann ein Teil des eigenen investierten Portfolios in das Vehikel eingebracht. Bei den liquiden Investments können manche bereits voll investierte semi-liquide Private Markets-Vehikel gut als Interim Investment agieren.

- Mit dem Wegfall der Kapitalabrufe ist die Performance automatisch eine zeitgewichtete Rendite und kein interner Zinsfuß (IRR) mehr, wodurch sie für Anleger vergleichbar zur Performance liquider Investments wird.

- Zudem besteht die Möglichkeit jederzeit zu investieren (üblicherweise zum Quartalsende), nicht nur in bestimmten Fundraising Zyklen.

- Gleichzeitig besteht die Möglichkeit einer Rückgabebei Kapitalbedarf zu vollziehen, auch wenn es sich um illiquide Vermögenswerte handelt - natürlich unter Nebenbedingungen wie der Lock-up Periode (Mindesthaltedauer), der Kündigungsfrist und/oder Gating. Dies sollte vom Anleger als Möglichkeit unter Umständen und nicht als Garantie gesehen werden.

- Zudem erleichtert eine verbesserte Liquidität im Vergleich zu geschlossenen Fonds den Anlegern eine etwas dynamischere Allokation ihrer Private Markets Exposure.

Beispiel für Cross-Asset-Strategien (Multi Private Markets)

Die Entscheidung für eine Investition in semi-liquide Lösungen fällt Anlegern nicht leicht. Eine besonders diversifizierte Lösung, wenn man sich breit in Private Markets aufstellen möchte, können entsprechende CrossAsset-Lösungen darstellen, für die die Vorteile von Evergreen-Fonds gelten. Sie bieten ein Renditepotenzial über alle Anlageklassen im Private Markets Bereich hinweg und sorgen für ausbalancierte Portfolien, die in sich konsistent sind und die Investment-Strategie an sich ändernde Marktopportunitäten anpassen können. CrossAsset-Lösungen können einen einzigartigen Grad an Diversifizierung bieten - über Anlageklassen, Geographien, Sektoren, Vintages und Investment Manager hinweg. Mit diesen sogenannten „One stop-shop“ Lösungen können Kunden den gesamten oder einen großen Teil des Private Markets Marktes einfach in einem Produkt in ihrem Portfolio abdecken: zum Beispiel könnte in einen Multi Private Markets Evergreen Fonds in den Anlageklassen Private Equity, Infrastructure Equity und Private Credit (Corporate und Infrastructure) in einem sehr breit diversifizierten Portfolio, welches ohne J-Curve das gesamte Private Markets Universum gut abdeckt, investiert werden.

Potenziale verstehen

Langfristiger Anlagehorizont trifft Semiliquidität/Evergreen – es bleibt ein hoher Bedarf an Aufklärung, damit Investoren verstehen, wie sie sich in diesen Lösungen in Private Markets engagieren können. Evergreen-Strukturen ersetzen dabei keine geschlossenen Fonds, sondern erweitern das bestehende Anlageangebot und können sowohl institutionellen als auch privaten Anlegern mit flexiblen Anlagestrategien neue Möglichkeiten in Private Markets bieten. Wie es aussieht, sind gerade immer mehr Investoren dabei, diese Möglichkeiten weiter auszuloten.

1 Scope, ELTIF-Studie 2025, ELTIF-Markt nimmt Fahrt auf – Rekordzahlneuer Fonds - ScopeExplorer

2 Preqin, Evergreen capital funds hit record high at $350bn on privatewealth demand

3 BA_Leitfaden_Evergreen.pdf

4 https://giia.net/news/new-infrastructure-attitudes-study-flags-urgentneed-investment

5 https://www.siemens.com/de/de/unternehmen/stories/infrastruktur/2019/zukunft-der-staedte-interview-mit-martina-otto-nep.html

6 Angst vor Enteignung auf TikTok: Merz fordert Privatinvestitionen inInfrastruktur und geht viral | MDR.DE

7 Bundesgesetzblatt Teil I - Achte Verordnung zur Änderung vonVerordnungen nach dem Versicherungsaufsichtsgesetz - Bundesgesetzblatt