Zins- und Zeitenwende meistern

Wo liegen die neuen Gravitationszentren der Märkte?

Angesichts der Volatilität und Ungewissheit an den Märkten sind wir der Meinung, dass die Anleger investiert bleiben und nach neuen Diversifizierungsmöglichkeiten suchen sollten, unter anderem in britischen und japanischen Aktien sowie europäischen Anleihen.

Die wichtigsten Erkenntnisse

- Das Vorgehen von Donald Trump hat die vermeintliche Stabilität der USA und ihrer Finanzwerte ins Wanken gebracht, sodass sich viele Anleger fragen, wo sie investieren sollen.

- Die Unsicherheit ist groß, aber bisher entsprechen die Bewegungen an den Aktienmärkten denen früherer Marktkorrekturen, und selbst nach den größten Marktausverkäufen war die anschließende Erholung stark.

- Innerhalb unserer Multi-Asset-Portfolios haben wir einen größeren Teil unserer Aktienanlagen außerhalb der USA diversifiziert und sehen Möglichkeiten in anderen Anlageklassen: Eine breite Streuung bietet die beste Chance, sich für weitere Veränderungen der Marktbedingungen zu positionieren.

Mehr als 100 Tage nach Beginn der zweiten Amtszeit von Donald Trump als US-Präsident werden viele Anleger das Gefühl haben, dass seine Maßnahmen die Finanzmärkte auf den Kopf gestellt haben.

Von extrem hohen Zöllen gegen China bis hin zur Kritik am Vorsitzenden der US-Notenbank Federal Reserve (Fed) - sein Vorgehen hat die vermeintliche Stabilität der USA und ihrer Finanzanlagen ins Wanken gebracht. US-Aktien, der US-Dollar und US-Staatsanleihen wurden in den letzten Wochen von Volatilität heimgesucht, und viele Anleger fragen sich, wo sie jetzt investieren sollen.

Innerhalb unserer Multi-Asset-Portfolios haben wir unsere Aktienanlagen stärker von den USA auf den Rest der Welt diversifiziert. Die jüngste Volatilität hat die Risiken aufgezeigt auf dem stark konzentrierten US-Aktienmarkt, wo 10 Unternehmen etwa die Hälfte des Risikos des Large-Cap-Aktienmarktes ausmachen.

Vier Gründe, an Ort und Stelle zu bleiben

Wir sind jedoch der Meinung, dass es für Anleger ein Fehler sein könnte, ihr Engagement an den Märkten ganz zu reduzieren. Wir sehen vier Gründe, warum Anleger investiert bleiben sollten:

- Die bisherigen Marktbewegungen sind nichts Ungewöhnliches: Es kann zwar einige Zeit dauern, bis sich die Märkte beruhigen, aber die ermutigende Nachricht ist, dass die derzeitigen Bewegungen bei den Aktien mit früheren Marktkorrekturen übereinstimmen.

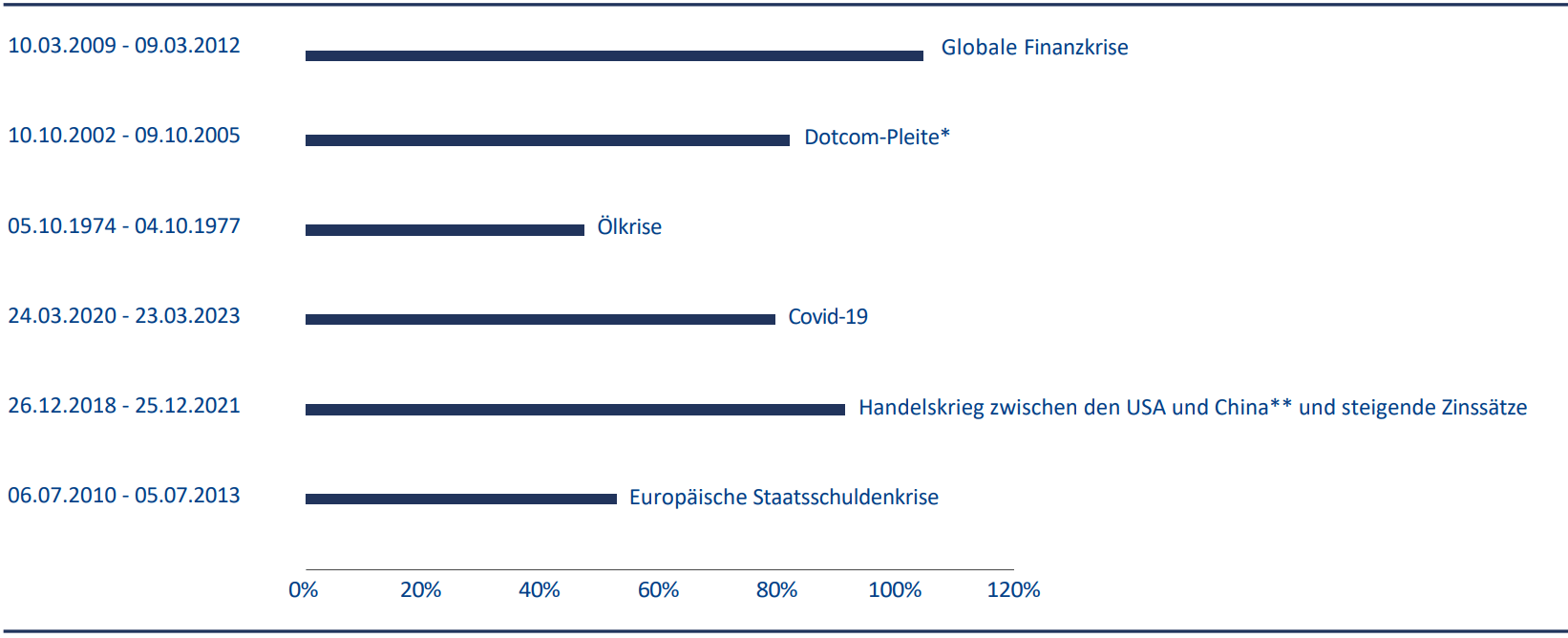

- Eine Erholung könnte in Sicht sein: Es lohnt sich, daran zu erinnern, dass selbst nach den größten Kurseinbrüchen an den Märkten die anschließende Erholung stark war (siehe Abbildung 1). So erzielten die globalen Aktienmärkte nach der globalen Finanzkrise 2009 in den folgenden drei Jahren eine kumulierte Rendite von mehr als 100 %.

- Der Ausstieg aus den Märkten birgt Inflationsrisiken: Bei unruhigen Märkten kann es klug sein, an der Seitenlinie zu bleiben, aber Vorsicht vor der Inflation. Da die Inflation derzeit überdurchschnittlich hoch ist (und die Gefahr besteht, dass sie noch weiter steigt), könnte das Geld, das an der Seitenlinie liegt, seine Kaufkraft verlieren.

- Umstrukturierung und Neupositionierung: Ein umsichtigerer langfristiger Ansatz kann im derzeitigen Umfeld darin bestehen, das Portfolio neu zu strukturieren und neu zu positionieren. Bei Aktien und festverzinslichen Wertpapieren können sich fair bewertete Chancen ergeben, die die Anleger in der Vergangenheit übersehen haben könnten.

Schaubild 1: In der Vergangenheit folgten auf starke Ausverkäufe am Aktienmarkt starke Erholungen

*Es wird allgemein davon ausgegangen, dass die Dotcom-Blase 1995 begann und im Jahr 2000 ihren Höhepunkt erreichte, bevor die Internet-Aktienkurse fielen und im Oktober 2002 ihren Tiefpunkt erreichten.

**Bezieht sich auf den Handelskrieg, der 2018 während der ersten Amtszeit von Donald Trump als US-Präsident begann.

1MSCI World Total Return Index in USD. Die kumulierte Wertentwicklung der drei Jahre nach einem Rückschlag (mindestens -10%) wurde für alle abgeschlossenen Dreijahreszeiträume berücksichtigt.

Quelle: Allianz Global Investors, Bank für Internationalen Zahlungsausgleich. Stand: 10. April 2025. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf künftige Erträge zu.

Wo liegen die Chancen eines neuen Gleichgewichts?

Die größte Herausforderung für die Anleger könnte in den kommenden Monaten darin bestehen, eine allmähliche Verlagerung des Schwerpunkts der Märkte weg von den USA zu bewältigen.

Während des Einbruchs an den Aktienmärkten Anfang April stiegen die Renditen der US-Staatsanleihen, sodass ihr Kurs fiel. Diese Entwicklung erschreckte viele Marktteilnehmer, da sie der historischen negativen Korrelation von Anleihen und Aktien zuwiderlief: Wenn US-Aktien fallen, gewinnen US-Staatsanleihen tendenziell an Wert, was letztere zu einer potenziell sicheren Wahl bei Marktturbulenzen macht.

In jüngster Zeit sind beide im Gleichschritt gestiegen. Ihre jüngste Korrelation erinnert an das Jahr 2022, als Aktien und Anleihen angesichts der hohen Inflation gleichzeitig fielen - und stellt eine zusätzliche Herausforderung bei der Zusammenstellung eines diversifizierten Portfolios dar.

Vor diesem unberechenbaren Hintergrund suchen einige Anleger nach einer Diversifizierung weg von den USA. Wo also sind die Möglichkeiten?

- Britische und japanische Aktien: Nachdem wir unser Engagement im S&P 500 in Multi-Asset-Portfolios reduziert haben, stehen wir den europäischen Märkten positiver gegenüber, mit einer Präferenz für den britischen FTSE 100 und den japanischen Topix Index. Britische und japanische Aktien haben durch die Lockerung der US-Zollpläne Auftrieb erhalten. Bei breiter gefassten Aktien bevorzugen wir Value- gegenüber Growth-Aktien, wobei erstere mit einem attraktiven Abschlag auf den fairen Wert gehandelt werden.

- Japanischer Yen: Da der US-Dollar unter Druck steht, hat sich der japanische Yen als starker Diversifikator an den Währungsmärkten erwiesen. Da die Renditen der 10-jährigen japanischen Staatsanleihen stetig steigen, beginnen immer mehr Anleger des Landes, von US-Treasuries in japanische Vermögenswerte umzuschichten, was den Yen stärkt.

- Europäische Anleihen: Angesichts der jüngsten Bewegungen an den US-Staatsanleihenmärkten bevorzugen wir europäische Anleihen. Wir gehen davon aus, dass die Anlageklasse in den kommenden Monaten profitieren wird, da die Anleger in Erwartung höherer Staatsausgaben für die Verteidigung ab 2026 Positionen aufbauen

- Gold: Wir bleiben auch für Gold positiv gestimmt, nehmen aber eine eher taktische Haltung ein. Wir mögen die Anlageklasse nach wie vor längerfristig, da wir sie als langfristige Wertquelle betrachten, die durch die Käufe der Zentralbanken und die Nachfrage der Privatkunden gestützt wird.

In den kommenden Monaten wird sich die Marktstimmung weiterhin an Ankündigungen der US-Politik und an Daten orientieren, die Aufschluss über den Zustand der Wirtschaft geben könnten.

Das Ziel von Herrn Trump, niedrigere Zinsen, einen schwächeren Dollar und eine stärkere Wirtschaft zu erreichen, ist unserer nach unrealistisch. Aber wir erwarten, dass die Trump-Administration weiterhin auf diese unwahrscheinliche Trilogie drängen wird, was bedeutet, dass der Druck auf den Fed-Vorsitzenden Jay Powell erhöht werden könnnte, die Zinsen zu senken.

Risiko aus - vorerst

Angesichts der Aussicht auf erneute Volatilitätsschübe könnte es ratsam sein, einen konservativeren Risikoansatz in Betracht zu ziehen. Die Schwierigkeit, die nächsten politischen Schritte der Trump-Regierung vorherzusagen, sorgt für unklare Aussichten. Anleger müsser daher einen Fuß auf dem Gaspedal haben - falls sich die US-Wirtschaft als widerstandsfähiger als erwartet erweist - und einen Fuß auf der Bremse - für den Fall, dass eine Rezession eintritt.

Aber wenn sich die Märkte zu beruhigen beginnen und wir versuchen, das Risiko zu erhöhen, werden wir wahrscheinlich Aktien gegenüber hochverzinslichen Anleihen bevorzugen. Auf dem Markt für Hochzinsanleihen sind wir vorsichtig, weil die Positionen im Falle einer Reszession eventuell nicht einfach zu veräußern sein werden. Wir haben unser Engagement in Schwellenländeranleihen aufgrund des Liquiditätsrisikos und der Ungewissheit über die US-Wirtschaft reduziert, sind aber bereit, ausgewählte Positionen hinzuzufügen, sobald sich die Aussichten für einzelne Länder verbessern.

Vorsicht bei US-Aktien

Ein Lichtblick in den kommenden Monaten ist, dass Herr Trump das Bedürfnis haben könnte, "Siege" zu erringen, indem er Handelsabkommen vorstellt, insbesondere mit großen Handelspartnern wie China und der Europäischen Union. Wenn die Handelsverhandlungen relativ schnell abgeschlossen werden können, würden wir eine Erholung der US-Aktien und möglicherweise sogar neue Rekordstände für den S&P 500 erwarten.

Aber es braucht mehr, um uns zu überzeugen, bevor wir wieder stärker in ausgewählte US-Aktien einsteigen. Neben den Fortschritten in der Handelspolitik würden wir auch auf Anzeichen für eine größere institutionelle Stabilität achten. Da die Volatilität weiter zunehmen dürfte, bietet eine breite Streuung den Anlegern die beste Möglichkeit, sich für weitere Veränderungen der Marktbedingungen zu positionieren.