Navigating Rates

US-Investment Grade-Unternehmensanleihen: Qualität und Rendite?

Die Renditen an den Rentenmärkten sind parallel zu den Leitzinsen deutlich angestiegen, so dass an Märkten für hochwertige Papiere wie z.B. Investment Grade-Unternehmensanleihen aus den USA (US-IG-Unternehmensanleihen) inzwischen wieder attraktive regelmäßige Erträge erzielt werden können. Gleichzeitig ist die Korrelation dieser Anleihen mit anderen chancenreichen Vermögenswerten gering, so dass sie bei Kursverlusten einen gewissen Schutz bieten.

Zentrale Punkte

- Mit einem Marktvolumen von 5,9 Billionen US-Dollar sind US-Unternehmensanleihen mit einem Investment Grade-Rating eine der größten und liquidesten Anlageklassen der Welt. Die schiere Größe und Bandbreite des Marktes bringen potenzielle Relative Value-Chancen und Ineffizienzen mit sich, die ein aktives Portfoliomanagement nutzen kann.1

- Nach dem deutlichen Zinsanstieg können Anleger in diesem qualitativ hochwertigen Segment der Fixed Income-Märkte wieder regelmäßige Erträge erwarten.

- US-Investment Grade-Unternehmensanleihen eignen sich außerdem gut zur Diversifizierung, denn in der Vergangenheit war die Korrelation mit Aktien, US-Staatsanleihen (Treasuries) und chancenreicheren Fixed Income-Segmenten gering.2

- Darüber hinaus kann die Anlageklasse einen gewissen Schutz gegen Abwärtsrisiken bieten; in der Vergangenheit schnitt sie in Krisenphasen besser ab als andere Vermögenswerte.3

In einem diversifizierten Portfolio, das Aktien, Anleihen, Barmittel und alternative Anlagen umfasst, möchten die Anleger Fixed Income-Papiere nutzen, um ihr Kapital in Phasen mit kräftigen Kursschwankungen zu schützen und im Zeitablauf zuverlässig Erträge zu erzielen.

Während der mehr als ein Jahrzehnt währenden Niedrigzinsphase war es gar nicht so einfach, diese beiden Ziele – Kapitalschutz und den Wunsch nach ausreichenden Erträgen – miteinander zu vereinbaren. Inzwischen sind die Zinsen jedoch deutlich angestiegen, so dass einige Segmente des Fixed Income-Marktes, die hohe Bonität und ein vergleichsweise geringes Risiko bieten (wie z.B. US-IG-Unternehmensanleihen), jetzt höhere Gesamtrenditen einbringen. Das heißt: Die Anleger müssen auf der Suche nach Renditen weniger Kompromisse bei der Bonität eingehen.

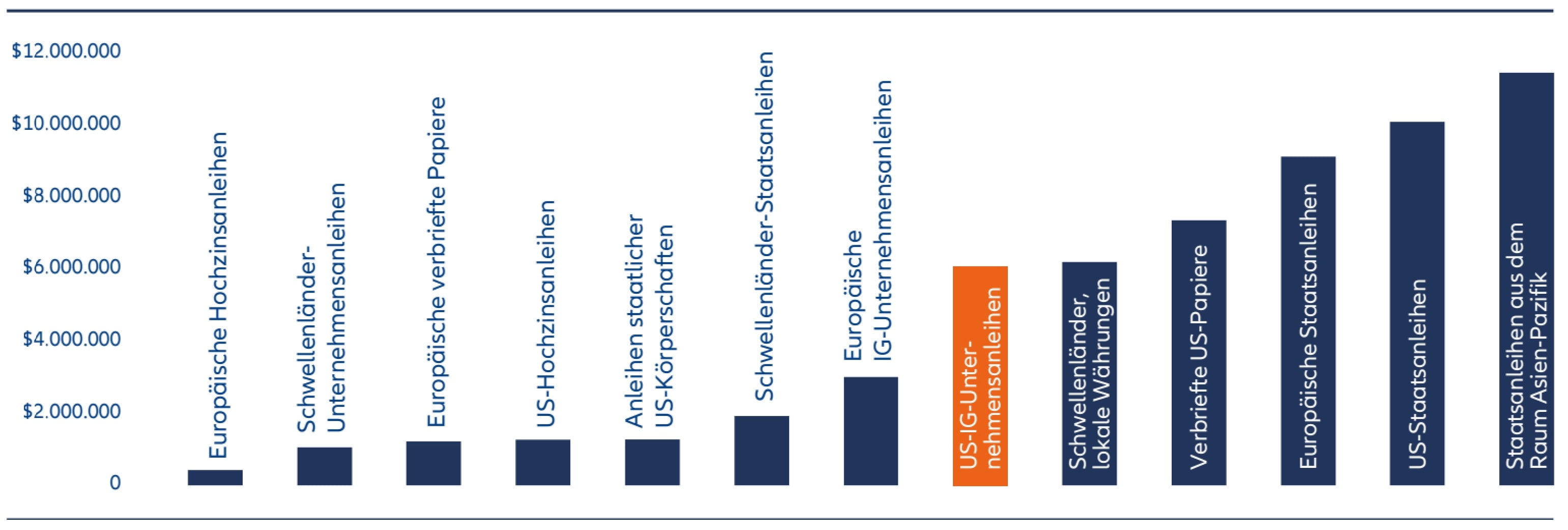

Eine Allokation in US-IG-Unternehmensanleihen kann zudem zur Diversifizierung dienen, zumal der Markt mehr als doppelt so groß ist wie sein europäisches Pendant (vgl. Abbildung 2) und eine andere Zusammensetzung und durchschnittliche Laufzeit aufweist. So haben z.B. Technologieunternehmen einen Anteil von 10,1 % am US-Markt, jedoch nur von 3,17 % am europäischen Markt.4 Außerdem werden am US-Markt deutlich mehr Anleihen mit langer Laufzeit gehandelt als in Europa, so dass die durchschnittliche Duration mit 7,21 Jahren beträchtlich länger ist als in Europa (4,48 Jahre).5

Die Renditen in den entwickelten Märkten sind seit Anfang 2022 deutlich angestiegen. Zugleich waren die nicht abgesicherten (also nominalen) Gesamtrenditen von US-IG-Unternehmensanleihen in der Vergangenheit deutlich höher als diejenigen ihrer europäischen Pendants. Das gilt nach wie vor: Die durchschnittliche Rendite im ungünstigsten Fall („Yield to Worst“) beträgt für den Index für US-IG-Unternehmensanleihen 5,17 %, für den Index für europäische IG-Unternehmensanleihen dagegen 4,22 %.6

Was spricht für US-IG-Unternehmensanleihen?

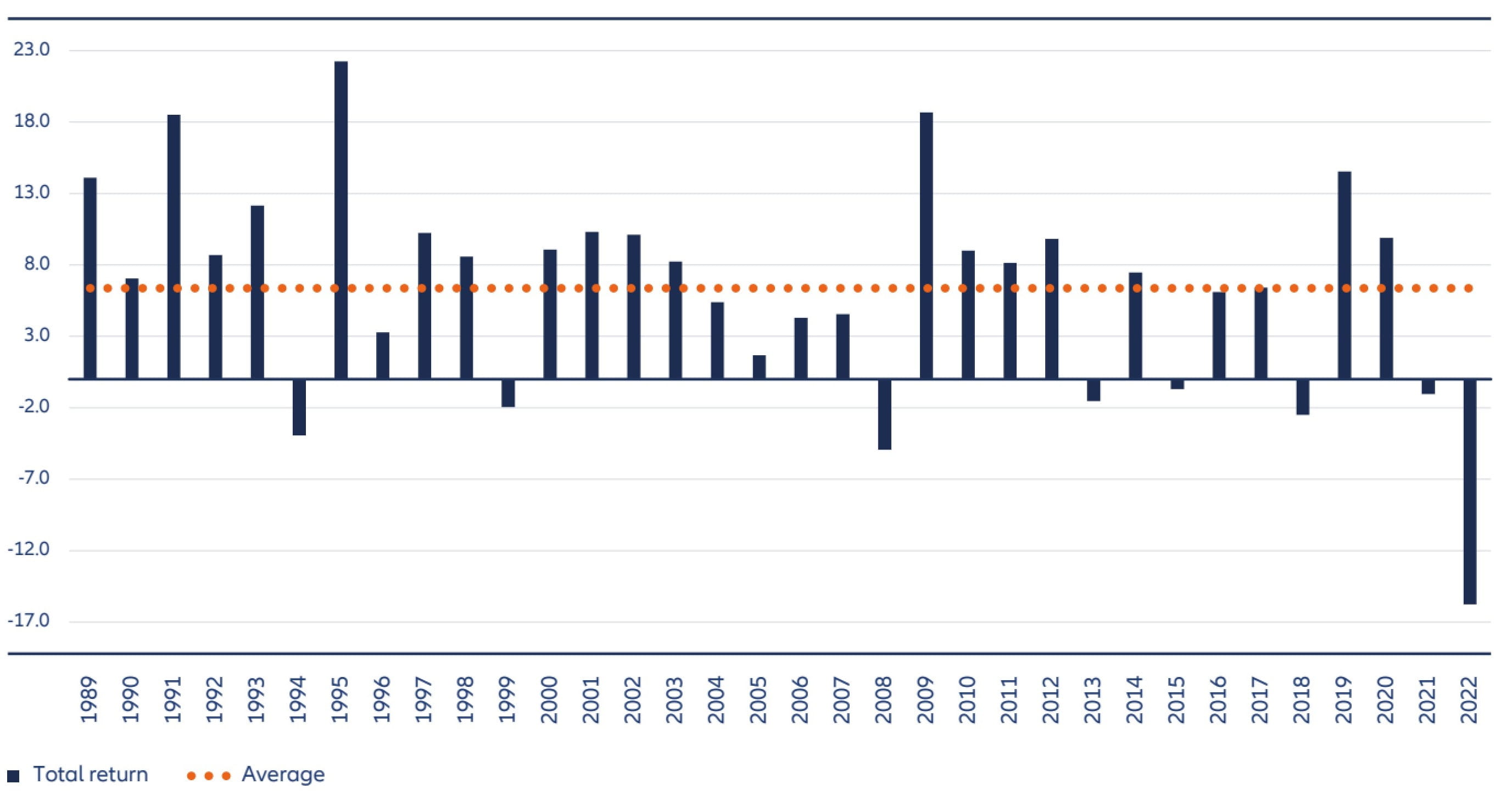

Als Investment Grade-Rating (IG-Rating) gilt ein Bonitätsrating von Aaa bis Baa3 (Moody‘s) bzw. von AAA bis BBB- (Standard & Poor‘s) für das Unternehmen, das die Anleihe begibt. Abbildung 1 zeigt, dass im Marktsegment für US-IG-Unternehmensanleihen nicht zuletzt aufgrund der vergleichsweise hohen finanziellen Stabilität solcher Unternehmen über zahlreiche Kreditzyklen hinweg langfristig positive Erträge erzielt wurden.

Abbildung 1: Gesamterträge des Index für US-IG-Unternehmensanleihen, 1989 – 2022

Quelle: Bloomberg Barclays, Stand: 31. Dezember 2022.

Der Markt für US-IG-Unternehmensanleihen ist einer der größten und liquidesten Märkte der Welt. Sein Volumen hat sich seit 2007 verdreifacht und belief sich zum 31. Dezember 2022 auf 5,9 Billionen US-Dollar.7

Abbildung 2: Größe des Markts für US-IG-Unternehmensanleihen

Quelle: Bloomberg; Stand: 28. Februar 2023.

Die schiere Größe und Bandbreite des Markts bringen für die Anleger potenzielle Relative Value-Chancen und Ineffizienzen mit sich, die ein aktives Portfoliomanagement nutzen kann. Dafür braucht es ein aktives Management, das sich auf eine sorgfältige Fundamentalanalyse stützt und ein gutes Gespür dafür hat, wie Unternehmen sich in verschiedenen Phasen des Kreditzyklus verhalten. So lassen sich eine stetige Wertentwicklung und eine gewisse Absicherung gegen Kursverluste erzielen.

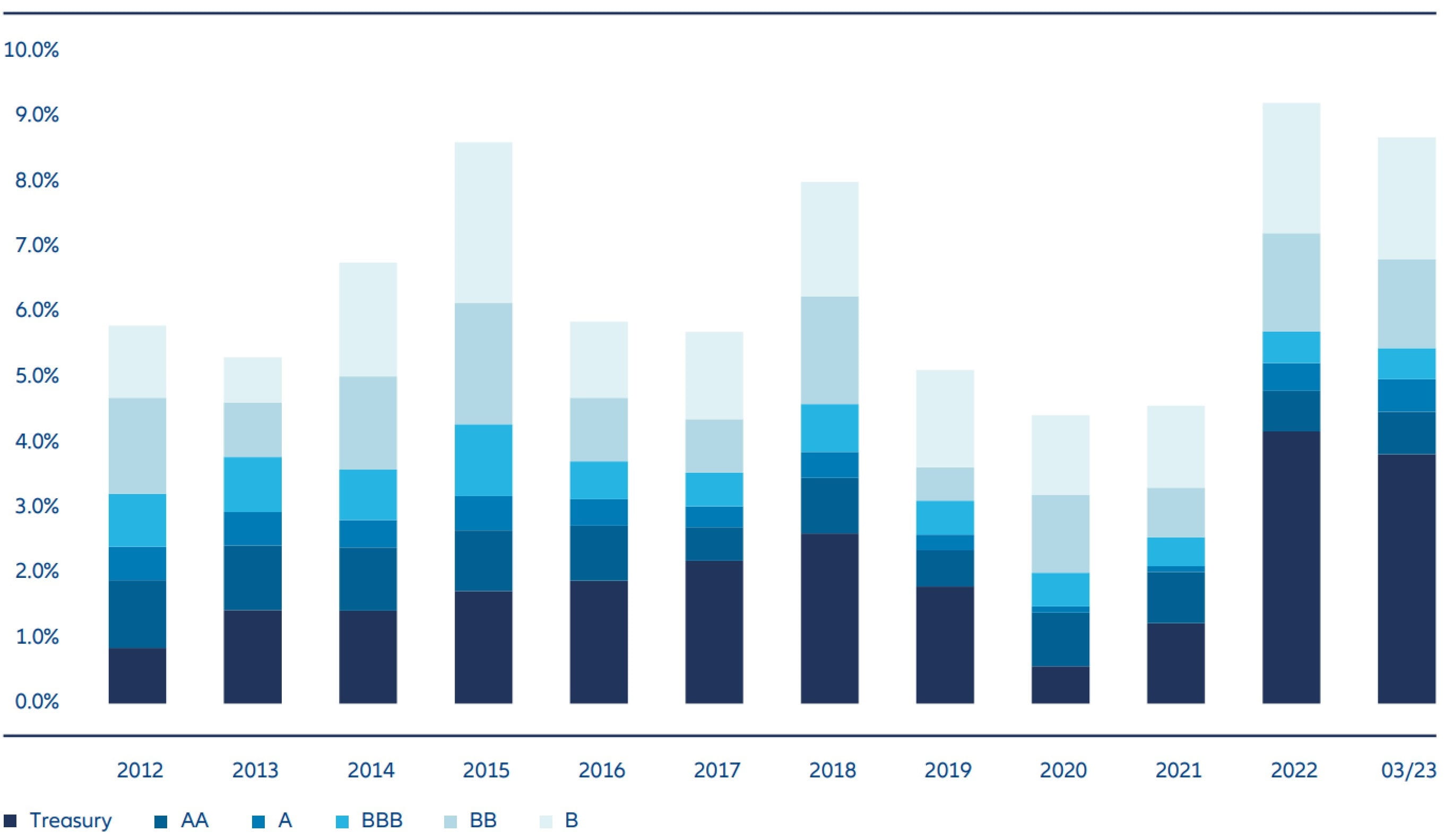

Zudem sind US-IG-Unternehmensanleihen derzeit zu attraktiveren Kursen zu erwerben als seit mehr als einem Jahrzehnt. Die Gesamtrenditen sind parallel zu den Zinsen deutlich angestiegen (Abbildung 3).

Vermögenswerte mit hoher Bonität und vergleichsweise geringem Risiko wie US-IG-Unternehmensanleihen können einen Beitrag dazu leisten, dass die Anleger die gewünschten Erträge erwirtschaften, ohne dabei unangemessene Bonitätsrisiken in Fixed Income-Segmenten mit niedrigeren Ratings eingehen zu müssen.

Abbildung 3: Renditen von US-Anleihen nach Ratingkategorien, 2012 – 2023

Quelle: Bloomberg Index Services Limited und Voya Investment Management. Treasuries vertreten durch den Bloomberg US Treasury Index. Renditen nach Bonitätsklassen vertreten durch die Bloomberg US Corporate Aa, A und Baa-Teilindizes bzw. die Bloomberg US High Yield Corporate 2% Issuer Cap Ba und B-Teilindizes.

Die Breite des Markts und die möglichen Renditen sind bereits gute Argumente für US-IG-Unternehmensanleihen. Gleichzeitig besitzen diese Papiere noch einige Eigenschaften, einen gewissen Schutz gegen Abwärtsrisiken bieten können.

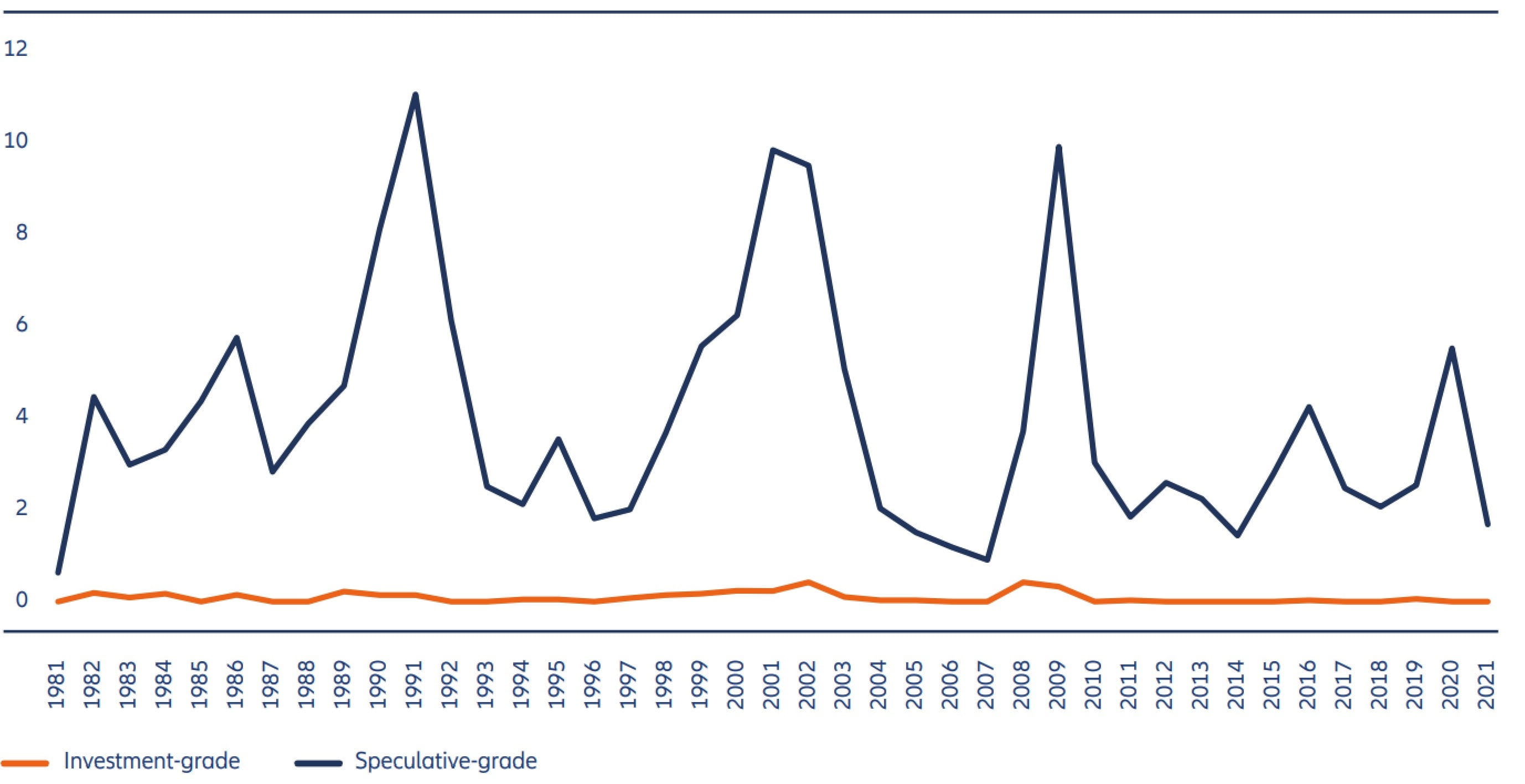

Erstens waren US-IG-Unternehmensanleihen in der Vergangenheit eine relativ sichere Anlageklasse. In diesem Segment kam es im Vergleich zu anderen zinssensiblen Anlageklassen nur selten zu Zahlungsausfällen, die außerdem vergleichsweise gering waren (Abbildung 4).

Abbildung 4: Ausfallquoten von US-Unternehmensanleihen, 1981 – 2021

Quellen: S&P Global Ratings Research und S&P Global Market Intelligence’s CreditPro®, Stand: Ende 2021.

Da die Ausfallrisiken im Zeitablauf minimal sind und nur selten eintreten, gehört das Risiko der Bonitätsherabstufung eines bestimmten Unternehmens zu den Schlüsselrisiken am Markt für IG-Unternehmensanleihen. Es kommt sehr selten vor, dass Unternehmen nach einer Ratingherabstufung als sogenannte „gefallene Engel“ in den spekulativen Bereich geraten. Nichtsdestotrotz können die Anleger diesem unnötigen, zusätzlichen Herabstufungsrisiko – das zudem eine wichtige Ursache für Schwankungen der Renditeaufschläge (Spreads) ist – ausgesetzt sein, wenn sie am Markt für IG-Unternehmenanleihen einen passiven Ansatz verfolgen. Aktive Manager wollen solche Herabstufungsrisiken durch die Titelauswahl im Griff behalten. Im Gegensatz zu rein passiven Strategien können sie dadurch allenfalls eintretende Herabstufungen vermeiden.

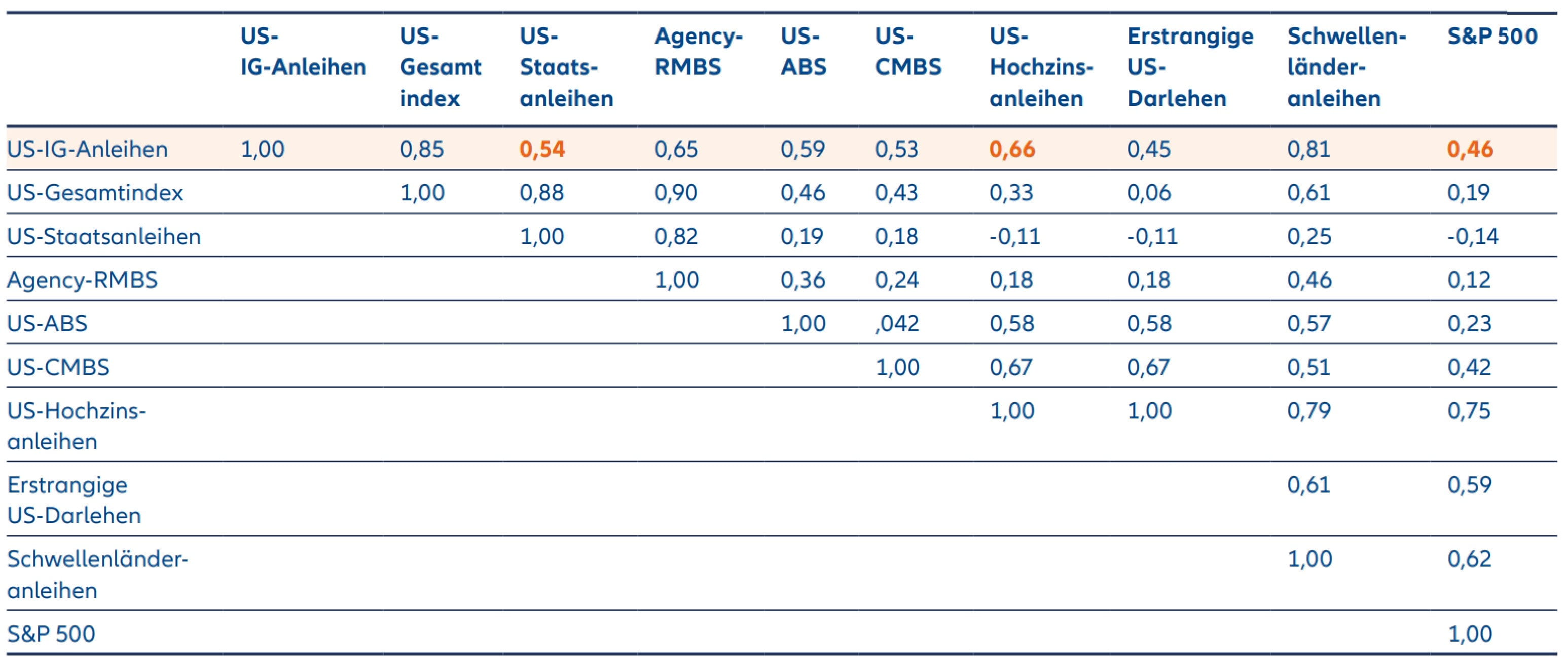

Zweitens kann eine Investition in US-IG-Unternehmensanleihen als effizientes Diversifizierungsinstrument dienen. In der Vergangenheit wies die Anlageklasse nur eine geringe Korrelation mit Aktien, US-Staatsanleihen oder chancenreicheren Segmenten des Fixed Income-Markts wie Schwellenländeranleihen, Hochzinsanleihen oder Leveraged Loans auf.

Abbildung 5: Korrelation von US-IG-Unternehmensanleihen mit ausgewählten Anlageklassen.

Quelle: Bloomberg; Stand: 31. März 2023. Basierend auf monatlichen Erträgen vom 31. Januar 2007 bis zum 31. März 2023.

Drittens haben US-IG-Unternehmensanleihen in der Vergangenheit gerade in Phasen mit beträchtlichem Marktstress ein sehr attraktives Profil im Hinblick auf Abwärtsrisiken geboten (Abbildung 6).

Ein Blick auf die Markterträge in Krisenphasen der vergangenen gut 20 Jahre zeigt, dass US-IG-Unternehmensanleihen während der Dot-Com-Krise, der Finanzkrise 2008, der europäischen Staatsanleihenkrise, der Energiekrise von 2015, des Zinsanhebungszyklus der US-Notenbank Federal Reserve 2018 und der Covid-19-Pandemie besser abgeschnitten haben als erstrangige Bankdarlehen und US-Aktien. Auch wenn zusätzlich ein Erholungsjahr nach jeder dieser Krisen berücksichtigt wird, erzielten US-IG-Unternehmensanleihen in den Krisen und Erholungsjahren kombiniert noch höhere Erträge als die anderen oben erwähnten Marktsegmente.

US-IG-Unternehmensanleihen blieben in vier der fünf Krisen- und Erholungsphasen hinter US-Hochzinsanleihen zurück. Über alle Phasen hinweg belief sich der Unterschied jedoch auf moderate 7%, und angesichts der deutlich geringeren Kursschwankungen (die Standardabweichung liegt bei 1,74% statt 2,70%) erscheint der Abstand zu Hochzinsanleihen nicht allzu beträchtlich.

Abbildung 6: Relative Wertentwicklung von US-IG-Unternehmensanleihen in Krisenphasen

(für akkumulierte Zahlen siehe unten)

Quellen: Bloomberg und Voya Investment Management, 31. Dezember 2022.

Noch überraschender ist vielleicht die Tatsache, dass US-IG-Unternehmensanleihen in diesen Krisen- und Erholungsphasen in der Regel auch ein besseres Ergebnis erzielt haben als US-Staatsanleihen; schließlich dienen Letztere in volatilen Phasen, in denen Anleger vor allem ihr Kapital schützen wollen, typischerweise als sicherer Hafen (Abbildung 6).

Bieten US-IG-Anleihen wieder attraktive Erträge?

Unseres Erachtens sind US-IG-Unternehmensanleihen im derzeitigen Umfeld durchaus eine attraktive Anlageklasse.

Während der jahrelangen Niedrigzinsphase dürften viele Anleger auf der Suche nach Renditen in Segmente mit geringerer Bonität ausgewichen sein. Nach dem deutlichen Zinsanstieg sind die Kurse von US-IG-Unternehmensanleihen jedoch inzwischen deutlich attraktiver als seit über einem Jahrzehnt. Da die wirtschaftlichen Aussichten nach wie vor unsicher sind, sind die von dieser Anlageklasse gebotenen Diversifizierungsmöglichkeiten sowie das günstige Profil im Hinblick auf Abwärtsrisiken als zusätzliche Pluspunkte anzusehen.

Unseres Erachtens können US-IG-Unternehmensanleihen langfristig solide risikobereinigte Erträge bieten und zur Diversifizierung der Fixed Income-Portfolios der Kunden beitragen.

1 Siehe Abbildung 2.

2 Siehe Abbildung 5.

3 Siehe Abbildung 6.

4 Bloomberg-Indizes, Stand: 31. März 2023.

5 Bloomberg-Indizes, Stand: 31. März 2023. Aus unserer Sicht dienen „reine“ Investitionen in Investment Grade-Unternehmensanleihen vor allem zum Management von Bonitätsrisiken, nicht von Durationsrisiken. Zur Absicherung von Zinsrisiken sollten die Anleger gegebenenfalls andere Möglichkeiten in Betracht ziehen, z.B. Zinsderivate oder eine Allokation in spezialisierte Strategien für Anleihen mit kurzer Laufzeit.

6 Bloomberg-Indizes, Stand: 31. März 2023. Die Kosten für eine Wechselkursabsicherung können die nominalen Renditen insbesondere bei stark schwankenden Wechselkursen schmälern. Gegebenenfalls sollten kosteneffiziente Methoden für das Management von Wechselkursbewegungen in Betracht gezogen werden, z.B. derivatebasierte Hedgingstrategien.

7 Bloomberg-Indizes, Stand: 31. Dezember 2022.